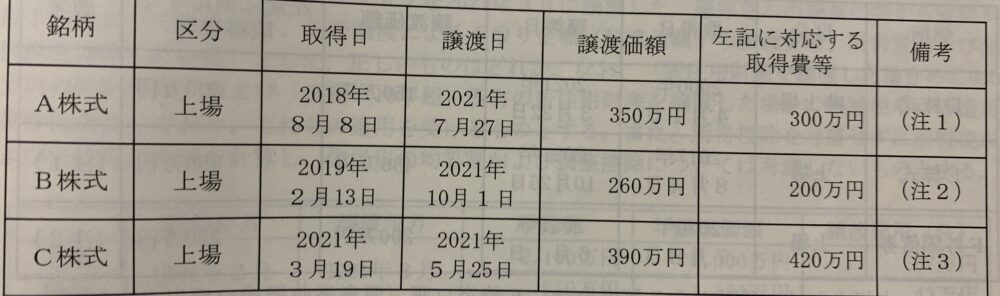

タロさんの2021年中の株式の譲渡等の内容は以下の通りである。タロさんの2021年分の所得税の確定申告における譲渡所得の金額はいくらか?なお、タロさんの申告する譲渡所得の金額が最も少なくなるように計算すること。また、タロさんはこれまでに下記以外の株式等の取引を行なっていないものとする。

注1 たろさんは、従前からA証券会社にA特定口座(源泉徴収選択口座に該当する)を開設しており、そのA特定口座でA株式の取引を行なっている。なお、2021年中にA特定口座で行われた取引はA株式の譲渡のみである。

注2 たろさんは、従前からB券会社にB一般口座(少額投資非課税制度には該当しない)を開設しており、そのB一般口座でB株式の取引を行なっている。なお、2021年中にB一般口座で行われた取引はB株式の譲渡のみである。

注3 たろさんは、従前からC証券会社にC特定口座(源泉徴収選択口座以外に該当する)を開設しており、そのC特定口座でC株式の取引を行なっている。なお、2021年中にC特定口座で行われた取引はC株式の譲渡のみである。

解説用動画はこちら

①A株式の損益:350万円(譲渡価額)ー300万円(取得費)=50万円

源泉徴収を選択した特定口座における譲渡所得は確定申告不要である。

②B株式の損益:260万円(譲渡価額)ー200万円(取得費)=60万円

B口座は一般口座であるため、確定申告をする必要がある。

③C株式の損益:390万円(譲渡価額)ー420万円(取得費)=▲30万円

C特定口座は源泉徴収を選択していないので確定申告が必要であるが、損失が生じた場合には申告の必要はない。ただし、B株式に利益が出ているため申告する方が有利である。

④譲渡所得の金額(通算後):②+③=60万円+▲30万円=30万円

※源泉徴収選択口座を確定申告する方が有利なケースは次の2つ

①源泉徴収選択口座以外の口座において譲渡損失が生じており、源泉徴収選択口座の利益と通算する場合

②源泉徴収選択口座に損失が生じており、源泉徴収選択口座以外の口座に利益が生じている場合

源泉徴収選択口座はできる限り申告しない方が有利である理由は、扶養の判定や給与所得者以外において、国民健康保険料や後期高齢者医療保険料、介護保険料などに影響する可能性があるからである。

解説用動画はこちら