解説用動画はこちら

Aさんは長年勤めていた大手飲食店を退職して2021年7月1日から個人で居酒屋を開業しました。Aさんの事業所得等に関する以下の設問について答えよ。

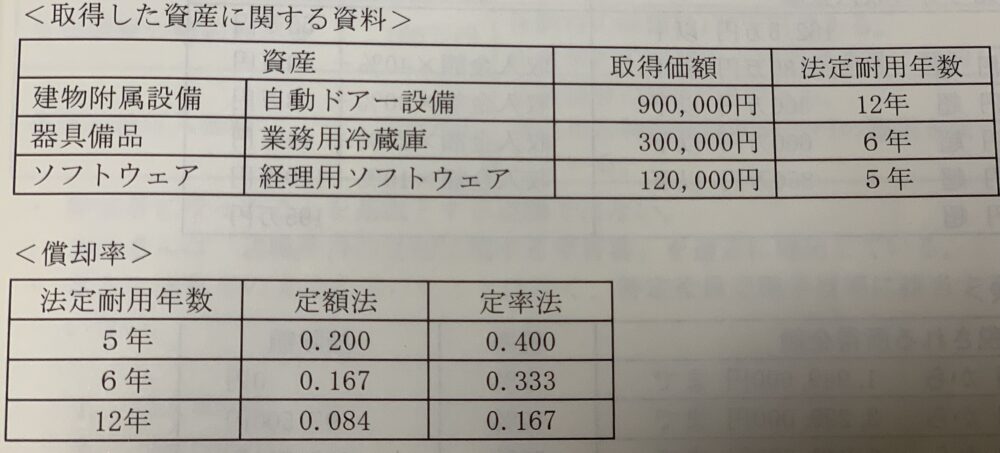

Aさんは以下の資産を取得して開業の日から事業の用に供している。2021年分の所得税に係る事業所得の金額の計算上、必要経費に算入すべき減価償却費の合計額はいくらか?なお、Aさんは、青色申告書を提出する中小企業者に該当する。また、適正に減価償却資産の償却方法の届出をしており、定率法を選定できる資産は定率法により償却するものとする。

2016年4月1日以後に取得した建物附属設備の償却方法は定額法である。個人所得税における器具及び備品の法定償却方法は定額法だが、償却の届出をしている場合は、その届出をしている償却方法による。また、中小企業者に該当する個人で青色申告書を提出する者が、取得等をして事業の用に供した減価償却資産で、その取得価額が30万円未満のものについては、年300万円までの範囲で、その取得価額相当額を事業の用に供した年の必要経費に算入することができる。

ただし、業務の用に供した年がその業務を開始した日の属する年である場合、300万円を12で除し、これに業務を営んでいた期間の月数を乗じて計算した金額となる。

①建物附属設備 90万円✖️0.084✖️6/12=37,800円

②器具備品 30万円✖️0.333✖️6/12=49,950円

③ソフトウェア 中小企業の少額減価償却資産の特例により取得価額相当額を必要経費に算入することができる。

12万円<30万円

12万円≦300万円✖️6/12 ∴120,000円

12万円<30万円

12万円≦300万円✖️6/12 ∴120,000円

④必要経費に算入すべき減価償却費の合計額

37,800円+49,950円+120,000円=207,750円

解説用動画はこちら