解説用動画はこちら

Aさんはこれまで勤務していた株式会社WXを早期退職して2021年8月1日から個人で洋菓子店を開業しました。Aさんの2021年分の事業所得に関する以下の設問に答えよ。なお、2021年分の事業所得の金額が最も少なくなる方法によるものとする。

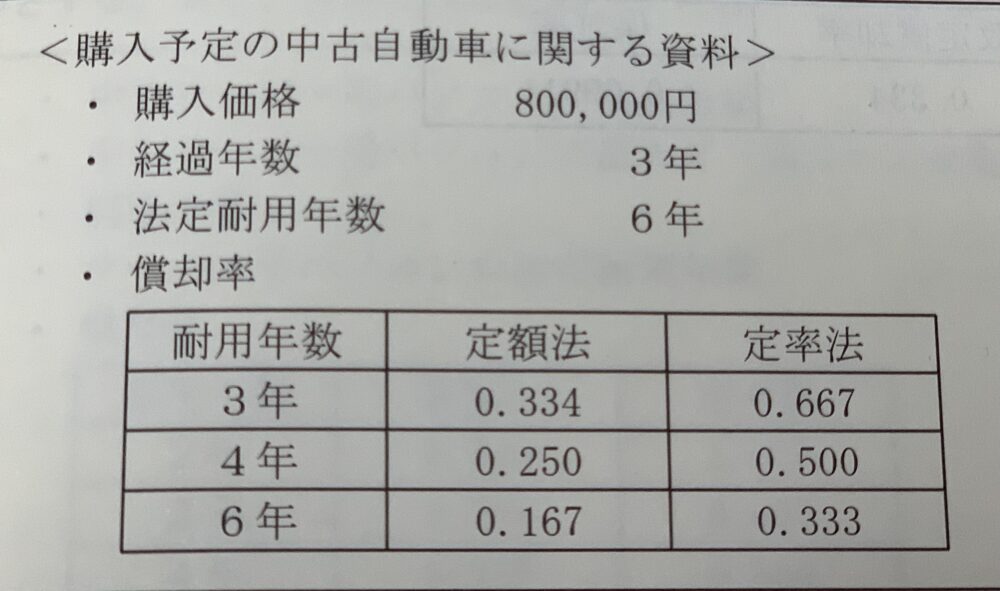

Aさんは業務用の中古自動車の購入を検討しており、購入予定の中古自動車に関する内容は以下の通りである。仮に、2022年1月中にこの自動車を購入して、直ちに事業の用に供した場合、2022年分の所得税における事業所得の計算上、必要経費に算入すべき減価償却費の金額はいくらか?

なお、この中古自動車の使用可能年数の見積もりは困難であるため、減価償却資産の耐用年数等に関する省令において定められた簡便な計算方法により耐用年数を計算する。また、Aさんは車両運搬具(自動車)の償却方法についての届出は行なっておらず、法定償却方法によるものとする。

減価償却資産の法定耐用年数は未使用の資産を想定したものであるため、中古資産の耐用年数は、その中古資産を取得後の見積もり使用可能期間によることができることとされている。ただし、この見積もりが困難な場合には、次の算式により算定した年数を耐用年数とすることができる。

①法定耐用年数の全部を経過した資産 法定耐用年数✖️20%

②法定耐用年数の一部を経過した資産 (法定耐用年数ー経過年数)+経過年数✖️20%

なお、これらの算式で算定した年数に1年未満の端数があるときは、その端数を切り捨て、その年数が2年に満たない場合には2年とする。

従って、本設問の簡便法による耐用年数は、(6年ー3年)+3年✖️20%≒3年7ヶ月 ∴3年

となり、個人の法定償却方法は定額法のため、減価償却費は80万円✖️0.334=267,200円

解説用動画はこちら