解説用動画はこちら

Aさんは、2021年1月まで勤めていた会社を退職し、2021年2月から個人で事業を開始しました。Aさんの2021年分の事業所得等に関する以下の設問について答えよ。なお、計算に当たっては、2021年分の事業所得の金額が最も少なくなる方法を選択するものとします。

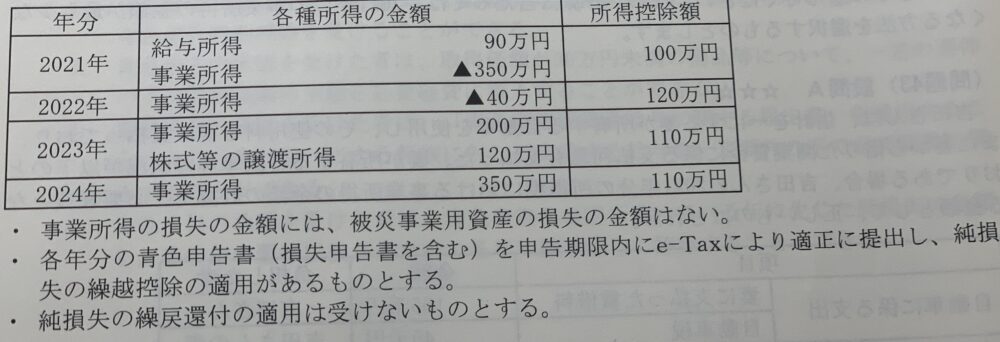

Aさんの2021年以降の事業計画による所得の実績と予想等が以下の通りであるとき、Aさんの2024年分の所得税の計算上、課税総所得金額はいくらか?

純損失の金額とは、不動産所得の金額、事業所得の金額、譲渡所得の金額及び山林所得の金額の計算上生じた損失の金額のうち、損益通算してもなお控除しきれない部分の金額をいう。

青色申告書を提出する年の前年以前3年以内の各年において生じた純損失の金額は、その確定申告書に係る年分の課税標準の計算上控除する。

①2021年分の純損失の金額

90万円(給与所得の金額)+▲350万円(事業所得の金額)=▲260万円

②2022年分の純損失の金額

▲260万円(2021年分の繰越控除)及び▲40万円(2022年の事業所得)

③2023年分の純損失の繰越額

200万円(事業所得の金額)+▲260万円(2021年分の繰越損失)=▲60万円及び2022年分の▲40万円

株式等の譲渡所得は、損益通算や繰越控除の対象とならない。

④2024年分の課税総所得金額

350万円(事業所得の金額)+▲60万円(2021年分の繰越損失)+▲40万円(2022年分の繰越損失)=250万円

⑤2024年分の課税総所得金額

250万円ー110万円(所得控除)=140万円

※事業所得の金額や不動産所得の金額が与えられている場合、通常、青色申告特別控除額を控除した後の金額をいう。

解説用動画はこちら