解説用動画はこちら

Aさんは、2021年1月まで勤めていた会社を退職し、2021年2月から個人で事業を開始しました。Aさんの2021年分の事業所得等に関する以下の設問について答えよ。なお、計算に当たっては、2021年分の事業所得の金額が最も少なくなる方法を選択するものとします。

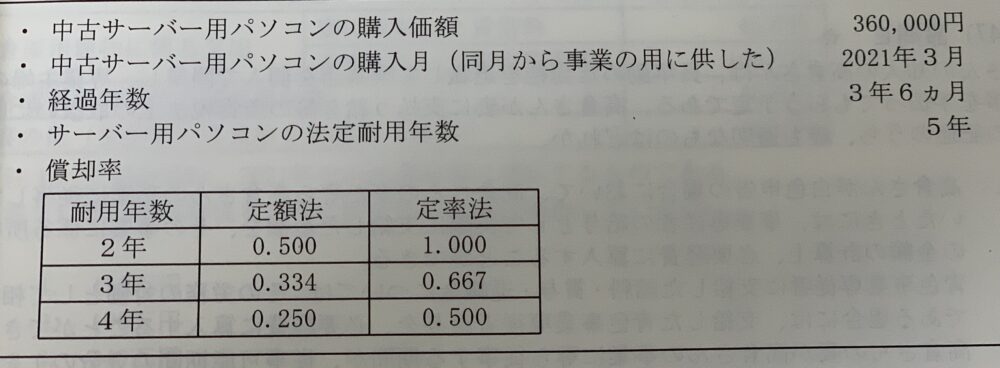

Aさんは、業務用に中古のサーバー用パソコンを購入した。その購入価額、償却率、経過年数などは以下の通りである。2021年分の所得税における事業所得の金額の計算上、必要経費に算入すべき減価償却の金額はいくらか?

なお、当該中古サーバー用パソコンの取得後の使用可能年数の見積もりは困難であり、省令において定められた簡便な計算方法によるものとする。また、Aさんは税務署に償却方法を届け出たことはない。

減価償却費の法定耐用年数は未使用の資産は想定したものであるため、中古資産を取得した場合は、法定耐用年数の適用に代えて取得後の使用可能年数を合理的に見積もって耐用年数とすることができる。その見積もりが困難な場合は、次の算式で計算した年数を耐用年数とすることができる。

法定耐用年数の全部を経過した資産 法定耐用年数✖️20%

法定耐用年数の一部を経過した資産 (法定耐用年数ー経過資産)+経過年数✖️20%

※経過年数が2年未満となるときは2年とし、1年未満の端数があるときは端数を切り捨てる。

所得税法上、有形減価償却資産については、償却方法の届出をしなかった場合は、法定償却方法である定額法となる。

①中古サーバー用パソコンの耐用年数

(60ヶ月ー42ヶ月)+42ヶ月✖️20%=26.4ヶ月→2.2年 ∴2年(1年未満切り捨て)

※法定耐用年数 5年✖️12ヶ月=60ヶ月

※経過年数 3年6ヶ月=42ヶ月

②減価償却費

360,000円✖️0.500(耐用年数2年の定額法償却率)✖️10ヶ月/12ヶ月=150,000円

※事業共用月数 2021年3月〜12月→10ヶ月

解説用動画はこちら