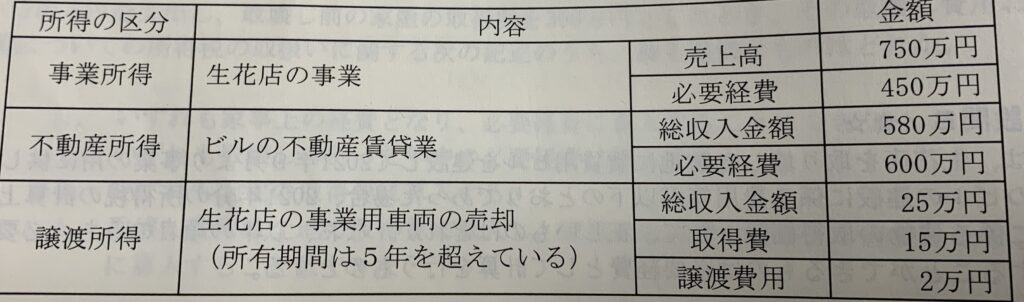

Aさんがビル賃貸業を開始した2021年分の損益の状況が以下の通りである場合、Aさんの2021年分の所得税額はいくらか?なお、所得控除の合計額は100万円である。

- 青色事業専従者はいない

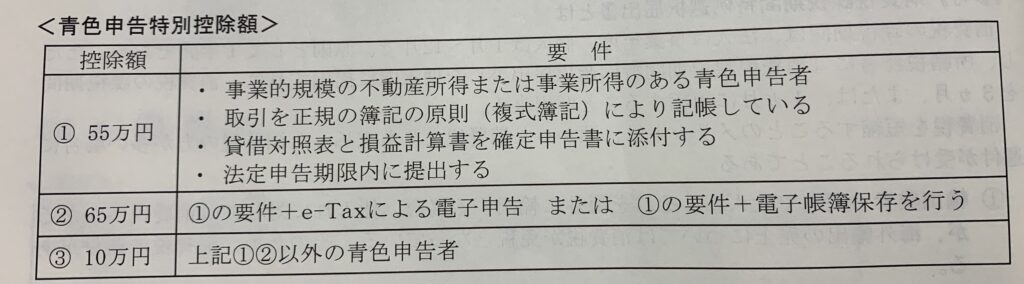

- e-TAXにより申告しており、65万円の青色申告特別控除額の適用を受ける要件を満たしている。

- 不動産所得の必要経費の中に土地の取得に要した負債の利子はない。なお、Aさんの所有する賃貸不動産は全て国内にある。

- Aさんには、このほかに収入や必要経費などに該当するものはない。

①不動産所得

青色申告特別控除前の所得 5,800,000円(収入)ー6,000,000円(経費)=▲200,000円

※土地取得のための負債利子がないため全額損益通算の対象となる。

②事業所得

青色申告特別控除前の所得 7,500,000円(売上高)ー4,500,000円(経費)=3,000,000円

青色申告特別控除後の所得 3,000,000円(所得金額)ー650,000円(青色申告特別控除額)=2,350,000円

③譲渡所得

譲渡益 250,000円(収入)ー【150,000円(取得費)+20,000円(譲渡費用)】=80,000円

譲渡所得の金額 80,000円ー80,000円(特別控除額)=0円

※特別控除額 80,000円<500,000円

譲渡所得=譲渡収入-(取得費+譲渡費用)-特別控除額

不動産以外の特別控除額は最高50万円まで

土地や建物以外の資産の譲渡所得の場合、特別控除額は長期譲渡所得と短期譲渡所得の合計で最高50万円までと定められています。この特別控除は「総合課税」の場合のみ利用でき、「分離課税」が採用されている不動産売却の利益においては利用できません。

また不動産の譲渡所得税を算出する際、所有期間によって税率が異なる旨にも注意しておきましょう。

総所得金額は①+②+③=▲200,000円+2,350,000円+0円=2,150,000円

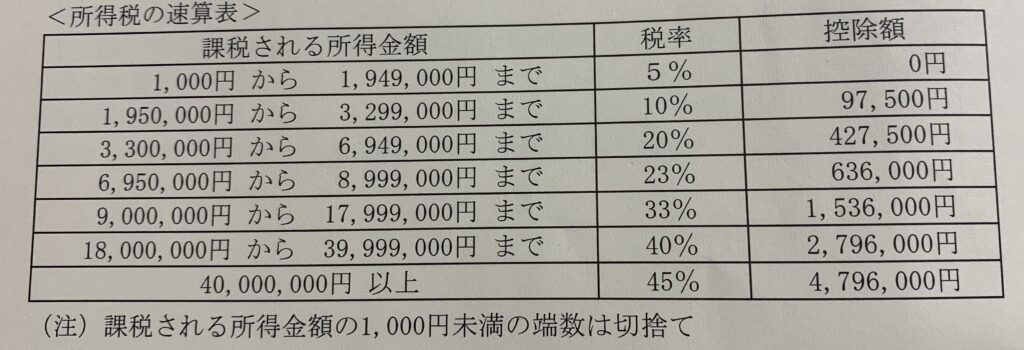

所得税額 【2,150,000円(総所得金額)ー1,000,000円(所得控除)】✖️5%=57,500円

青色申告特別控除額の控除の仕方

不動産所得の金額または事業所得の金額の合計額が65万円より少ない場合には、その合計額が限度となる。ただし、この合計額とは損益通算前の黒字の所得金額の合計額をいうので、いずれかの所得に損失が生じている場合には、その損失をないものとして合計額を計算する。つまり、損益通算する前に黒字の所得から青色申告特別控除額を差し引いて、次に損益通算する。